买错了保险要不要退保?

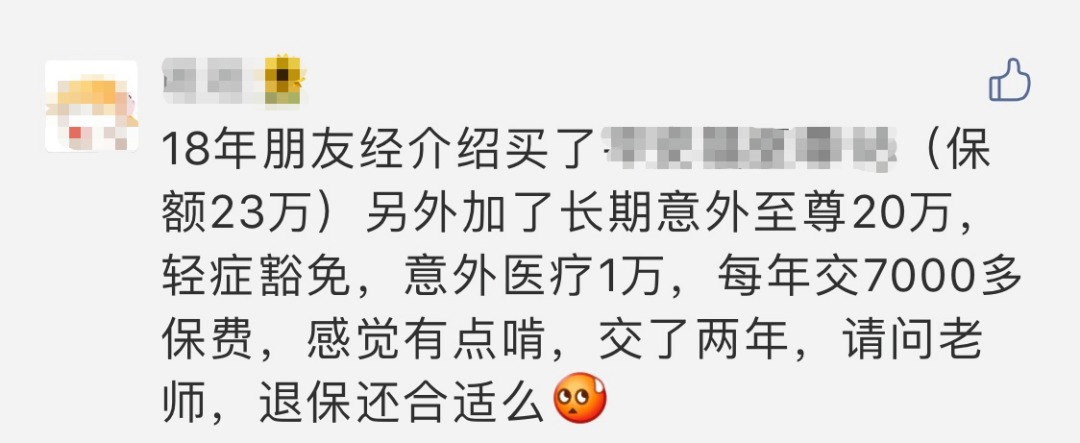

昨天收到一条粉丝的留言,说自己不幸买错保险,很犹豫要不要退保。

说实话,买错保险真的是件让人很头疼的事。如果选择退,之前交的保费很可能就会损失;

可是不退吧,每年继续交那么多钱,也觉得不值……

那到底该怎么办,难道就只能眼睁睁看着钱包受损了吗?

其实未必,方法恰当的话,损失还是可以避免的,关键看我们怎么做!

-

这种情况,退保不一定有损失

-

要不要退保,先搞清楚3个问题!

-

除了退保,其实我们还有别的选择

01/

这种情况,退保不一定有损失

所谓退保,就是合同还没履行完时,投保人向保险公司申请,解除双方因合同确定的法律关系。

说简单点,就是买完东西反悔了,想退货。

它分2种情况:

1.1 第一种:犹豫期内退保

所有的保险产品都有犹豫期,按现在的规定,长期险的犹豫期不得少于15天。

在这个期间内退保,除了申请过纸质保单的要扣除10块钱左右的工本费外,没有其他经济损失,所交保费如数退还。

如果真觉得自己买错了保险,那就趁着保单在犹豫内赶紧行动,这样退保基本没损失。

1.2 第二种:犹豫期后退保

如果过了犹豫期,再提出退保申请,那可就算是我们违约了。

保险公司不会退回已交保费,而是返还现金价值。

每份保单里都有现金价值表,一般在保单合同里就能直接找到。

不同产品的现金价值都不太一样,通常来说,现金价值会随着缴费时间的增长而增长,也就是说退保越早,得到的退保金就越少。

比如下面这份现金价值表:

按上面表格所列,第一年退保的话,交了10660元却只能拿回850元,简直就是血亏啊!

不过保险公司也并非无缘无故扣除这部分保费,每一份保单的承保都是有成本的:

保障成本:在退保前的这1年里面,已经提供了风险保障,所以这部分的费用要扣除。

渠道成本:承保成功后,保险公司会向销售渠道(如代理人、线上渠道等)支付佣金。

而退保后佣金是无法收回的,这部分费用自然就算在我们用户身上了。

人力成本:签约、退保等操作,都需要公司相应人员来完成,其中的成本也会核算到保费里面。

以“消失”的保费,其实是用来支付保险公司的一些成本了。

由于运营成本和渠道成本一般在前几年扣除,所以投保的前几年退保,亏损会显的尤其多。

1.3 退保后,会丧失原有保障

未来的风险不可预估,而一旦退保,我们就会失去原来的保障,这其中的风险得慎重考虑。

对于长期险来说,重新投保新的产品也会存在等待期,在等待期间出险,保险公司有可能不赔,这一段时间相当于还是处于脱离保障的状态。

所以保鱼君一向不建议盲目退保,在下决定前,你不妨先问问自己下面几个问题。

02/

2.1 什么情况下应该考虑退保?

- 保费压力过大

如果现有产品的保费较高,导致你没办法配置足够的保障,甚至影响到了生活开销。

那么可以考虑退保,早点重新规划会更好。

举个典型的例子:

小A家年收入10万元,正常来说一家人的保费预算在1万左右。

但她为先生购买了一份保额30万的返还型重疾险,每年保费1万2,光这一份产品,就占用了所有预算,那家庭其他成员的保障怎么办呢?

这个时候,从经济层面考虑,退保换成性价比更高的产品,显然更合适。

- 保障低、保费贵

很多人不了解保险,就急着投了保,最后往往就到不合适的产品。

比如小B想给孩子买重疾险,听身边的熟人说保险还能存钱使用,于是就买了一份万能险+附加重疾的保险,每年保费8千多,重疾保额却只有10万。

这就是典型的买错了产品,毕竟以消费型重疾险来看,给孩子买50万保额保30年,保费只需1千块不到。

- 保障内容重复

最典型的就是百万医疗险,它是报销型产品,不管你买多少份,最后赔付的钱都不会超过医疗花费。

这时如果有好几份相同的保障,也可以考虑退掉一部分。

2.2 什么情况下不应该退?

- 身体状况不再健康

随着年龄的增长,我们的身体状况可能出现异常,所以在退保时,还要考虑是否能投保新产品的问题。

曾经有位粉丝,觉得自己买的产品不划算,想退保换新产品。

但我仔细一问,他在一次体检中被查出了甲状腺结节,按照目前的结节情况,极有可能会除外承保。

这种情况下,保鱼君就建议他别退保了,已经买到的产品算是“落袋为安”。

- 为了追求新产品

还有些朋友,看到市场上的新产品做了升级创新,也会想退掉手头的保险重新买。

这其实完全没必要,市场总是在不断进步,现在回头看几年前的产品,也会觉得随便碾压。

追新是没有止境的,只要我们已有的保险保障是全面、足够的,保费也在预算之内,就不用换。

2.3 退保值不值,不妨做道计算题

聊到这也许大家也发现了,退保是个综合性的问题,需要考虑的点有很多。

如果只是单纯看经济上划不划算,保鱼君可以教大家一个粗略的计算方法——

看更换同样保障的新产品后,省下的保费是否大于退保时损失的保费。

如果是,那退保就是划算的。

举个栗子,

30岁的王先生买了某款终身寿险,保额30万,另外附加重疾保额30万保终身、长期意外30万保40年,年缴保费12700元。

他已经交了1年,之后还需再交费19年。

此时退保的话,能拿回现金价值640元,也就是说得损失12060元。

如果换成差不多保额的新产品,情况会怎么样呢?

华贵小爱终身寿险,保额30万,分20年交,年保费3870元;

信泰达尔文3号重疾险,保额30万保终身,分30年交,年保费3669元;

大保镖综合意外险,50万保额,每年保费158元。

这么算下来,新的产品组合一共需要付出成本3870*20年+3669*30年+158*40年=193790元。

而原先那款产品,剩余19年的总保费是12700*19年=241300元。

所以选择替代方案的话,一共可以节省保费47510元,跟王先生12060元的退保损失比起来,显然是划算的。

保鱼君举这个例子,是希望给大家一些判断上的启发。

这种计算方式还是比较粗略,并没有把货币的时间价值考虑进去,如果要算精细的话,那过程就很复杂了。

03/

如果实在不想退保,其实也可以考虑用减额交清和补充保障来解决。

3.1 减额交清

所谓减额交清,就是不想缴费或者不能再缴费时,可以在将保单的现金价值转变为后期保障所需的保费,保额同比降低,保障将继续享有。

减额交清后,后续保费就不用再交了。

通俗一点就是:保单现金价值作为一次交清的保费,然后保额相应减少,保障继续。

比如基本保额是50万,把保单现金价值作为一次性交清的保费后,保额可能变成了5万(保额主要是根据当时的保单现金价值来决定的),保单还继续有效。

这样的话,既能及时止损,又可以继续享受保障。

当然,并不是所有的保单都能减额交清,大家可以打保险公司的电话咨询一下,看自己的保单是否有这项功能。

3.2 补充保障

如果已买保险的保障还不错,就是保额偏低,同时对家庭经济压力不太大的话,也可以不着急退保,尝试补充配置别的产品。

例如已经买了一份15万的多次赔付重疾险,可以考虑再购买一份30万单次赔付、无身故的重疾险作为补充。

3.3 如果退保,这几个问题要注意

- 尽量不要出现保障的真空期

一定要确保新的保险已经买好,并且已经过了等待期,再去退保。

这样才能确保我们的保障“无缝对接”。

- 卡上不要有余额,避免自动扣款

如果考虑退保,那之前关联扣款的银行卡里,不要放太多钱,避免被自动扣款,多缴一期保费。

还有的产品有垫交和缓交功能,也可能在我们没有察觉的情况下,用保单的现金价值自动垫付了保费,这些细节还是留心一点为好。

3.4 保鱼君最后的碎碎念

买错保险,不管退与不退,其实都很被动。

最好的办法还是自己多学习保险知识,从一开始就选准产品,避免退保时伤神又伤财。

关于退保,如果大家还有疑问的话,可以留言咨询保鱼君哦!

多保鱼

多保鱼