负利率时代来临,我们手里的钱该何去何从?

时间:2021-02-26 10:12:07

保险除了保人,也能保钱。通过一份保单,让你的钱稳定增值。

通常我们能接受把钱放余额宝、存银行、买基金、炒股票……会选择保险的相对比较少。

保障型保险大家都比较熟了,“投资型”保险很多朋友可能不了解。“投资型”保险到底值不值得买?收益水平如何?今天就来好好聊一聊:

- 什么是"投资型"保险?

- "投资型"保险是鸡肋还是真香?

- 年复利3.99%,一款资金增值利器!

01/

什么是"投资型"保险?

我们常说的四大险种“重疾险、医疗险、意外险、寿险”属于保障型保险。

我们交了保费获得保障,但如果一直没有出险,那保费就归保险公司了,不会退回给你。

而“投资型”保险,我们交进去的保费,可以通过生存领取、身故领取等形式拿回来,并且还能获得可观的收益,实现资金增值的作用。

市面上的“投资型”保险我列了一下,大概有这么几种:

简单给大家介绍下,它们之间的区别:

1)年金险

年金险是从某个年龄开始定期缴纳保费,从合同约定年龄开始持续、定期地领取保险金。

根据具体资金的规划用途,在实际销售过程中,会被称作“教育金”、“婚嫁金”、“养老金”等等。

年金险的特定是——确定领取,什么时候领、领多少钱都写在合同里,非常安全可靠。

2)分红险

分红险一般会和寿险绑定在一起,它最大的问题,是充满了不确定。有没有分红,有多少分红都是不确定的。

因为分红是根据保险公司的经营状况来决定的,经营状况好,就能够拿到相对较多的分红,如果经营不好,很可能就拿不到分红。

3)万能险

万能险,其实就是一个存钱账户。这个存钱账户,有保底利率、还有给你演示的中档利率、高档利率。

保底利率是写在合同里确定能拿到的,演示利率是虚的,最终结算利率要看保险公司的投资收益。

保险公司一般不会单独销售万能险,比较常见的是和年金险搭配,作为一个存钱账户,进行资金的二次增值。

4)增额终身寿险

增额终身寿险虽然也有寿险的保障功能(保身故/全残),但实际功能远远超过传统寿险。

它的现金价值和保额非固定,每年按约定利率复利增长,因此具备增值的功能。

很多产品都支持减保取现,任何时候只要你需要用钱,就可以申请从现金价值里取些出来。

既能实现生前灵活领取,又能实现身后资金传承,非常灵活。

- 小结一下:

我会比较推荐增额终身寿险和年金险,有资金规划需求的朋友可以重点考虑这两类。

02/

"投资型"保险鸡肋还是真香?

其实,“投资型”保险本质上还是人寿险,安全性是非常高的,从长期来看收益也很可观。

但大家对这类保险的认知,要么就是有误解、要么就是压根不了解,觉得收益不如基金、安全不如存款。

其实我倒觉得应该反过来说:“收益高”的没有它稳定,同样安全的收益没有它能打。

- “收益高”的没有它稳定

去年年底行情好的时候,大家都在晒基金收益,30%的收益率那都是平平无奇,收益率50%以上都很正常。

但是转眼过了个年,最近跌的那个惨。年前没有及时卖出的,收益都回吐了,现在甚至已经绿了。

基金也好、股票也好,没有落袋,谈收益那都是空的。对于普通人来说,就算给你行情,你也踩不准买卖时机,到头来还是一场空。

而像年金险、增额终身寿险,稳健的长跑选手,让人无比安心。

- 和银行存款一样安全、安心

也有不少朋友担心把钱放在保险里十几年甚至几十年,到底安全吗?万一保险公司倒闭了怎么办?

其实“投资型”保险本质上还是人寿险。

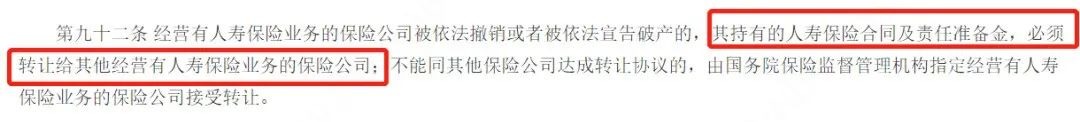

《保险法》有规定,只要是人寿险,就算保险公司倒闭了,人寿保险合同必须转交给其他保险公司,由接手的保险公司继续承担责任。

购买“投资型”保险,只要是明确写在合同中的利益,就是确保能够得到兑付的,受到法律保护,安全性上一丝一毫不输银行存款,完全不用担心。

- 提前锁定长期利率

说到这里,那既然和银行存款差不多、收益也大差不差,为什么不直接存银行?

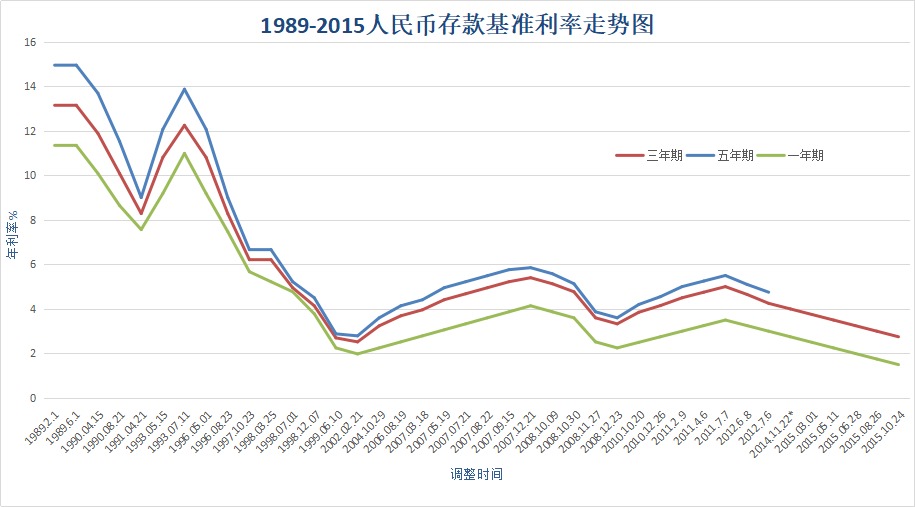

大家看看这组存款利率数据:

90年代,银行存款利率能到10%以上,5年期的逼近15%(比一些P2P的利率都高);而到了2015年,三年期的存款利率只有2.75%了。

再来看:

从1989年到2015年,存款利率整体一直在走低。现在3%的存款利率,再过个20年、30年还会有多少?

而如果是保险产品,假设现在是3%,不管过去多少年,未来还是3%,这就是提前锁定利率,因为写在保险条款里的,是不会变的。

这样的例子不是没有,早几十年的“投资型”保险的收益率就有6%-8%,早年买了这类产品的客户,现在依然能享受到6%-8%的利率。在现在看来很香吧?保险产品的利率也在下调。

一直有声音在说,负利率时代要来了,其实真的不是耸人听闻,看看发达国家就知道了,未来利率下行是大概率事件,负利率时代离我们并不远。

所以在我看来,“投资型”保险的收益除了用当下的眼光去看,更要用长期的眼光来看。从这个角度来说,未来有一天,我们会觉得“可真香”。

- 赶不上通货膨胀的速度?

每次写“投资型”保险,总有朋友给我留言,“20年后给我这点钱,早就不值钱了”。

说起来也是神奇,通货膨胀又不单单膨胀保险,存银行、买基金、买股票都免不了通货膨胀,只不过是看收益水平能不能跑赢通胀了。

要想完全避免通货膨胀,要么就把钱全部花掉,要么就做高风险投资,但最后很可能血本无归。

如果你有更好的投资渠道当然可以,但是如果没有,安全稳定、收益可观的“投资型”保险确实是不错的选择,它能让你老有所依、握住人生的确定性。

03/

年复利3.99%,资金增值利器!

说了那么多,那具体有哪些产品值得买呢?心急的朋友可以看这份值得买的年金险&增额终身寿险榜单。

这里,我给大家介绍一款年复利3.99%,非常优秀的资金增值利器——横琴人寿的金满意足(增额型)。

- 保额增长快,现金价值高

金满意足的有效保额每年按3.99%复利增长,并且现金价值也长的很快。

找了几款市面上比较优秀的产品来比比:

可以看到:

交同样的钱,同样的年限,不管是身故/全残保险金还是现金价值,金满意足都是3款里最高的。

也就是说同样的条件下,金满意足能领到的钱最多。

- IRR最高可达3.49%,市场第一梯队

算了一下,在保终身的情况下,不管怎么交钱,金满意足的IRR收益率都稳定在3.42%-3.49%之间。

目前来看,IRR收益率能接近3.5%的增额终身寿产品,能归到第一梯队了。

注意哦,3.5%是复利,而且是能持续几十年的复利。而银行理财、国债、股票、基金是单利,还未必能延续。

总之,这款产品领取灵活、收益优秀、能满足多样的资金需求,在未来无风险利率越来越低、甚至负利率的情况下,非常建议大家配置一些无风险的“投资型”保险。

版权声明:部分文章内容或图片来源于网站,我们尊重作者的知识产权。如有侵犯,

请联系我们,我们会在第一时间删除。联系方式:dby@91duobaoyu.com

多保鱼

多保鱼