保险“开门红”,收益真有那么高吗?

受疫情影响,2020年开门红基本是低调收场。2021年的开门红,势必是要铆足了劲冲一波业绩。

最近,后台问开门红产品的朋友也很多。刚好上周发的文章里也有不少人留言说让我写一篇年金险文章,那今天就正好放一起聊一聊。

-

保险“开门红”是怎么一回事?

-

开门红年金险真实收益有多少?

-

年金险适合哪些人买?

有些朋友可能还不了解开门红是怎么一回事儿。其实,你可以把它简单理解为保险行业的“销售旺季”。

保险行业的“开门红”已经玩了20多年了,最早想出开门红玩法的是平安人寿。原本是以阳历新年后某些寿险产品费率要提高为由头,借机大搞激励活动,然后业绩一片红。

平安人寿第一个吃到了甜头后,其他寿险公司也搞起了开门红。到现在,开门红已经不需要什么由头,成了一种行业“传统”。

从数据来看,开门红的作用也确实不容小觑,一季度的保费基本占到了全年的40%-60%。难怪说“开门红全年红”。

至于为什么要搞开门红,一切都是为了让你买买买(为了业绩啊!):

而且12月-2月本身就是消费旺季,一来会发年终奖,钱包比较鼓;二来元旦和春节大家习惯性买买买,花钱也大度。

保险公司也非常机智,因为人身险,比如说重疾险,可能一辈子就买一次,让你每年买也不现实,所以每年的开门红基本是以年金险产品为主。

开门红被吐槽最多的一个点,就是夸大了年金产品的真实收益。

讲收益之前,我们先来了解下年金险的几种类型(开门年金五花八门形态很多,今天我们主要看这4种主流的):

传统型:这类年金险的特点是“固定领取”,也就是说按合同约定的时间和金额领取保险金。什么时候领、领多少、领几次都是明明白白写在合同里的。

分红型:可以看成是传统型+红利,也就是固定领取+分红收益。要注意的是,分红是不确定的,要看保险公司实际营收情况,分红有可能为0。

万能型:可以理解为传统型+万能账户,返还的年金进入万能账户,按万能账户的利率产生收益。

结合型:简单来说就是传统型+分红+万能账户,也就是上面三种的结合体。

重点来了:怎么看年金险产品的收益?

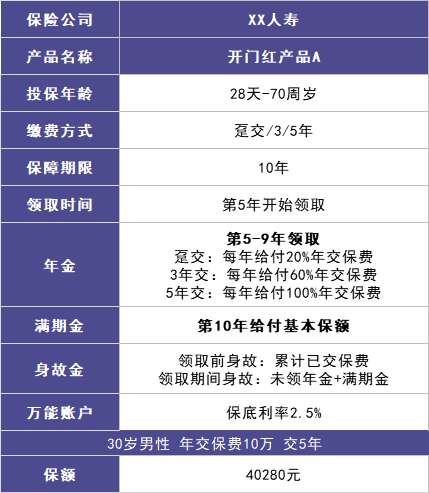

翻了一圈当红的开门红产品,今天就拿XX人寿的开门红产品A来打个样。我们一起来看看,到底怎么看年金险的真实收益率。

这款产品按类型来说就是前面说的万能型年金险,也就是固定领取+万能账户。

话不多说,先上产品图:

我们可以分两部分来看这款产品——固定领取年金、万能账户收益。万能账户可以自由选择要不要附加;附加万能账户后,到期可以领取的年金默认进入万能账户产生利息。

-

第一部分:固定领取年金

如上图,这款产品的领取形式很简单:

年金:第5年开始每年领取1笔年金,一共可以领5笔;每年领取金额根据缴费方式来定;

满期金:被保人生存至合同期满,一次性给付基本保额。

身故保险金:前5年身故,给付累计已交保费;后5年身故,给付未领取的年金+满期金(保障期10年)。

来看看总共缴多少领多少:

大家发现没有,其实就是前面5年缴费,后面5年把交的钱还你,10年到期后再给你一笔满期金,这笔满期金就可以简单看成是总收益。

当然这样只能看到总的领取和缴费金额,那到底收益率如何呢?

算一下固定领取部分的IRR:

·IRR是计算年金险真实收益率的一个公式,俗称“年金照妖镜”,一切不提IRR的收益都是耍流氓……

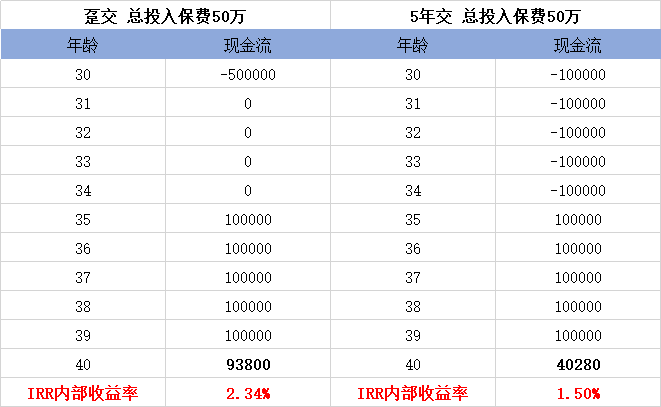

以30岁男性为例,分别算了趸交和5年交两种缴费方式的IRR。

总投入保费都是50万:

趸交一次性缴费50万,5-9年每年领取的年金是50万*20%=10万,第10年领取满期金(保额)93800元;

5年交每年缴费10万,5-9年每年领取的年金是10万,第10年领取满期金(保额)40280元。

用IRR公式计算出:趸交和5年交的IRR分别为2.34%和1.50%。如果大家对这个收益率水平没有概念,可以对比下当前的余额宝利率,当然这只是非常片面的比较。

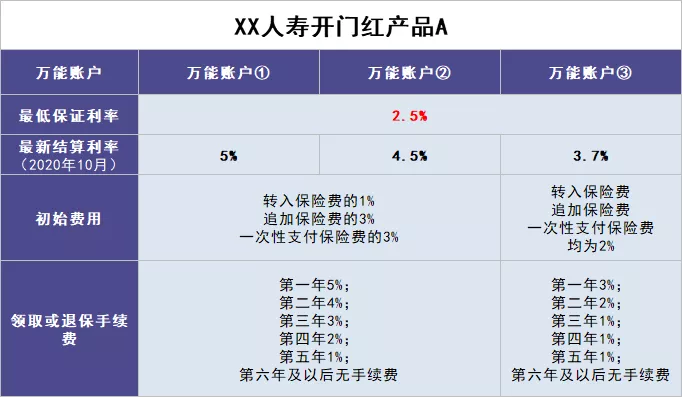

有人可能会说了,不是还有万能账户吗?返还的钱进入万能账户还能产生收益啊,那我们就来看看万能账户的收益率如何。

-

第二部分:万能账户收益

这款产品有三个万能账户可选择:

先来了解一下万能账户:你可以把它简单理解为一个资金放进去可以产生收益的账户,类似余额宝。它有三个利率,保底利率、实际结算利率、演示利率。演示利率仅起到演示作用,可以忽略。我们重点来看看保底利率和实际结算利率。

保底利率:写在合同里的,是我们100%可以拿到的收益。比如这款产品三个万能账户的保底利率都是2.5%,合同里写的清清楚楚。

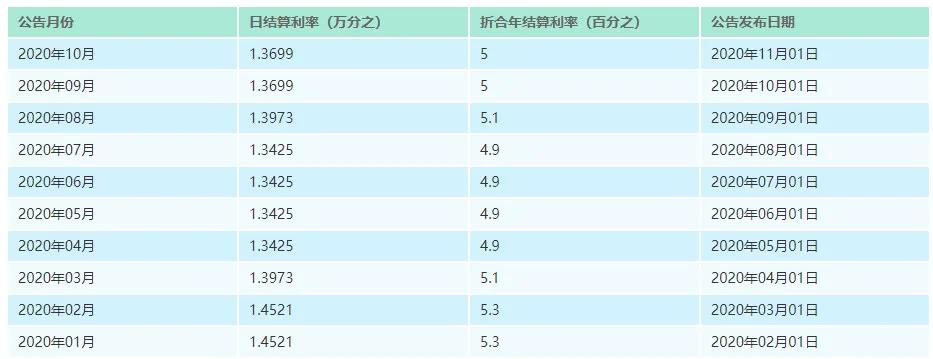

实际结算利率:也就是结算的真实利率,这个利率每月会浮动,具有不确定性。比如这款产品三个万能账户中结算利率最高的【万能账户①】,最新结算利率为5%,一般产品宣传期会高一点,后面利率是不确定的……

保底利率才牢靠——看万能账户,大家就盯牢保底利率就行了,这是确定能拿到的。其他只能做个参考,不能较真。银保监有规定,万能账户的保底利率最高只能到3%。

算算万能账户的IRR:

(前面说了一切不谈IRR的收益都是耍流氓,万能账户也一样!那咱们就来算算搭配万能账户的IRR)

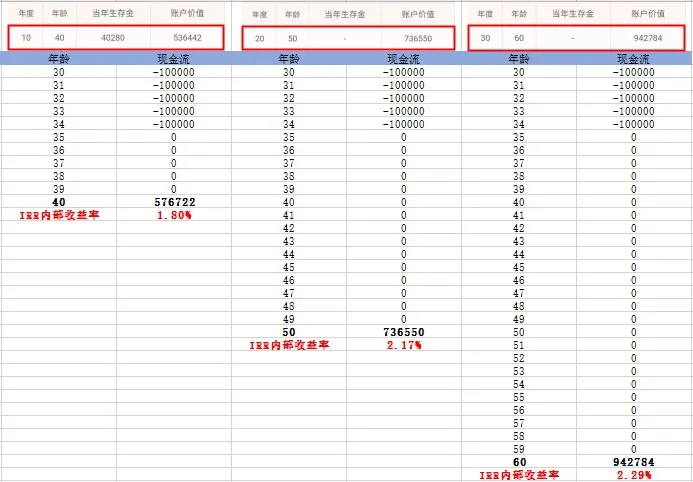

试算条件:30岁男性,每年缴费10万,交5年,保额40280元

可以看到,30岁开始交:

如果到40岁一次性领取,加上万能账户,IRR为1.8%;

如果到50岁一次性领取,加上万能账户,IRR为2.17%;

如果到60岁一次性领取,加上万能账户,IRR为2.29%。

算上万能账户后,收益率大概也就是这个情况,高不了多少。不过其实,市面上年金险的收益率都不会太高的。

而且买年金险的本质也不是一味追求收益率,那年金险到底适合哪些人买呢?

聊了这么多下来,我们先简单总结一下年金险的特点:

高安全性:年金险的安全性是非常高的,可以媲美银行存款。前者受保险法保护,后者受存款法保护,都是很牢靠的;

(前提是明明白白写在保险合同里的,比如年金险的固定领取部分、万能账户的保底利率这些是确定的,而像分红、演示利率这些是不确定的……)

高稳定性:对于传统年金险,固定投入、固定领取,是非常稳定的。可以帮我们强制规划养老、子女教育等方面的资金需求,未来可使用的资金可以明明白白预见。

低流动性:年金险一般最快领取时间也是5年,所以流动性是比较差的,资金长期被锁定,适合做长远规划。

收益率不高:前面说过,如果单纯追求收益,年金险没有太大优势。但年金产品的最大特点和优势是“确定性支付”——向谁支付、以何种方式支付,收益并不是它的核心竞争力。

年金险很适合做资金上的长远规划,比如:

-

为自己规划养老

在我们有能力赚钱的时候,每年强制投入一笔钱,等老了就能领取养老金。通过年金险规划养老的好处是,资金的“目的性”非常强,不会被挪用、并且确定可以拿到。

既然是养老规划,像上面举例的短期年金险就不太合适了。

-

父母为子女规划

提前为子女的人生大事做规划,比如出国留学金、婚嫁金、创业金。即使中途遭遇变故,这笔钱还是可以确保在特定时间发挥作用。

这一类市面上比较多的就是教育金,如果给孩子基础保障买好了,可以考虑教育金。

-

家庭财富传承

可以通过年金领取的方式,把资金传承给特定对象。不受债务清偿、资产冻结、婚姻重组等影响。

如果想要以遗产形式传承,那要重点考虑身故后的资金传承。

养老金也好、教育金也好、财富传承也好,如果你有这方面的规划,可以后台给我发消息,根据你的需求帮你详细规划。

“开门红”被人诟病最多的是“销售误导”,但其实销售误导一直存在,并不是开门红的特定产物,跟开门红没有必然联系。

而且这两年监管也不断在规范开门红的销售宣传行为,比如夸大产品收益、给予客户保险合同以外的利益等行为就是明令禁止的。

对我们消费者来说,不要被所谓的高收益迷惑,冲动购买就好。

我一直强调,我们买保险一定要从自身需求出发。如果你有在纠结要不要买开门红产品,我有一些建议,你可以参考看看:

-

如果你积蓄不多:

更建议你先把保障型保险买好,如果是女性或者看重甲状腺方面保障的,建议可以在1月31日前把重疾险买好。

因为重疾出新规了,1月31日前老的重疾险产品要全部下架,而老版重疾险在甲状腺方面的保障好的多!

-

如果你有一定经济实力:

可以通过购买年金险来提前锁定一部分未来现金流,毕竟这年头资金完全无风险的去处也不多。如果你想在身后给家人留一笔钱,还可以考虑终身寿险。

多保鱼

多保鱼