退保怎么退?怎么降低退保损失

买贵了保险,买错了保险,资金周转不开,保险产品升级换代了,原先的保障过时了,家庭经济压力大不想缴费了等等,多保鱼每天都会收到这样的咨询“我要退保吗?”

今天多保鱼就来说下退保这件麻烦事。

退保怎么退

退保简单来说就是买了东西反悔了,想退货。说正规一点就是:合同还没履行完时,投保人向保险公司申请,解除双方因合同确定的法律关系。

退保也需要按流程走的,不同的时间退保,退回来的钱也是不一样的。退保相当于违约,如果要提前终止,就要有承担一定损失的准备。

退保分两种

第一种:犹豫期内退保

犹豫期退保的话,保险公司扣工本费后退还所交的保费。

犹豫期也就是说买完产品后前十天或者前二十天可以无理由退货,大多数长期险产品的犹豫期约为10-20天。

第二种:犹豫期后退保

过了犹豫期,投保人再提出解约申请,保险公司接到申请后30天内退还保单现金价值。

保单前几年现金价值是非常低的,尤其是首年,扣完各种费用后能退回来的钱也就没多少了。

现金价值到底有多低呢?接下来多保鱼来盘点下退保带来的损失。

退保带来的损失

经济损失

一般来说,超过犹豫期的退保,之前交的保费只有一部分能拿回来,也就是保单的现金价值。

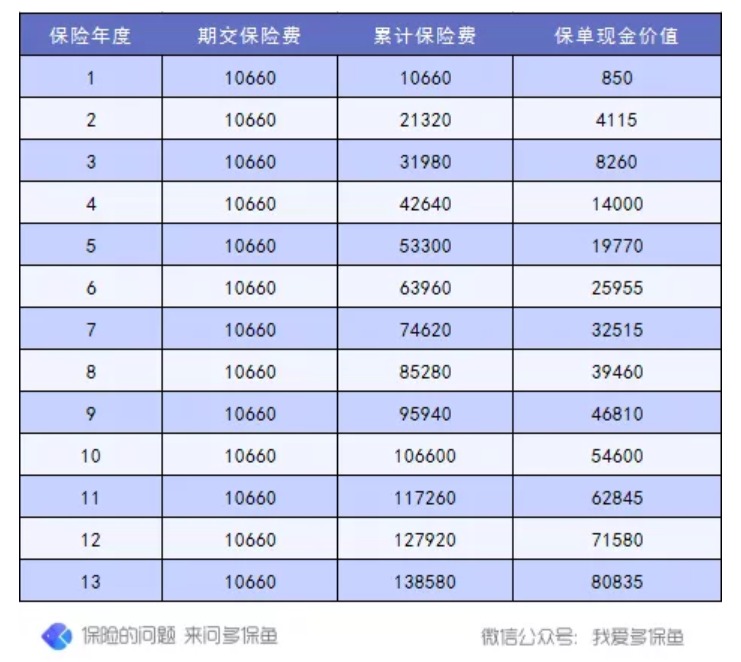

保单里都有现金价值表,一般现金价值随着缴费时间的增长而增长。也就是退保越早,得到的退保金就越少。

给大家列一张现金价值表:

按上面表格所列,第一年退保的话,交了10660元,最后能拿回来的只有850元,大亏啊。

退保后丧失原有的保障

未来的风险是不可预估的,退保后,就失去了保障,不怕一万就怕万一,疾病和意外是不挑时间的。

而且上一份保险退保了,重新投保别的产品,那么新的保险是有等待期的,在等待期间出险了保险公司是不赔的,这一段时间我们的风险是处于脱离保障的状态。

重新投保,可能会面临新的状况

随着年龄的增长,我们的身体机能逐渐下降,身体健康状况也有可能出现异常。

这个时候重新投保,不仅会面临保费增加的风险,还有可能会因为身体出现的某些状况而影响投保,失去保障。

什么情况下考虑退保

不同人对风险和损失的感知的不同,需求不一样产品自然就不一样,一般是以下几种情形会考虑退保:

买错了产品

举个例子,A本来想买一份重疾险,结果因为对保险了解的不够,最后买了一款没有健康保障的理财险,花了钱又没有疾病保障,这就是非常典型的买错了险种。

如果家庭经济条件宽裕的话,直接再买一份重疾险补充风险保障就好了。

但家庭经济压力很大,可支配的钱不多,就只能考虑退保重新买保障型产品了。

预算分配不合理

举个例子,如果家庭购买保险的最高预算是1万的话,给孩子买保险花了7000,然后只3000给家庭经济支柱配置保险产品,那么就可能分配不合理了。

购买保险的第一原则,一定是先大人后小孩,小孩子生病了,大人可以挣钱给他们治病;可如果大人生病了,孩子支撑不起这个家庭的重担啊!

在没有多余预算让大人购置充足的保险的情况下,就只能先把小孩子的保单退了,换成定期产品,而把预算大头留给大人。

多保鱼再次提醒,退保只退还保单现金价值,而且前几年非常低,损失会比较大。除非感觉经济压力非常大,否则不要轻易退保。

怎么让损失降低

除了退保以外,还有什么方式可以减轻家庭经济压力呢?

减额缴清

买错了产品,预算分配不合理或者保障非常低,保费对家庭经济压力大时都可以考虑减额缴清:

减额交清:指因为不想再缴费或者不能再缴费,可以在将保单的现金价值转变为后期保障所需的保费,保额同比降低,保障将继续享有。减额交清后,以后不必再继续缴费。

通俗一点就是:保单现金价值作为一次交清的保费,然后保额相应减少,保障继续。

比如基本保额是50万,把保单现金价值作为一次性交清的保费后,保额可能变成了5万(保额主要是根据当时的保单现金价值来决定的),保单还继续有效。这样的话不仅可以及时止损,还可以继续享受保障。

补充保障

如果保单还可以接受,比如产品还不错,就是保额偏低;同时对家庭经济压力不太大(比如年保费一两千)的话,也不用急着退保,可以根据家庭需求再购置其他的产品进行补充。

例如:

如果已经购买了一份15万的终身重疾险,可以考虑再购买一份30万的、无轻症、无身故的纯重疾险作为补充。

值得注意的一点是:如果已经决定退保了,重新投保是有等待期的,为了避免风险无保障,所以退保前,我们需要提前买好新的保险,并在等待期结束后再退保。

多保鱼总结

随意而任性的退保是一件很不划算的事情,生活水平的不断提高,我们对风险保障也越来越看重,小额的投入能有高额保障,是不错的一种选择。

不可预测的事情太多了,生命禁不起风险,但是生活一直在继续。投保,是规避风险的一种选择,需谨慎对待,退保更是需要慎重考虑,三思而行。

多保鱼

多保鱼