买多次赔付的重疾险是交智商税?

时间:2020-12-30 10:47:39

在保障型保险中,重疾险可以说是“老大难”。

保70岁还是保终身?要不要加身故责任?选单次赔付还是多次赔付?

每一个问题,不仅关系到钱包,还关乎一辈子的保障。这几个问题,我也基本都写过文章,大家在买之前确实要考虑好。

今天想跟大家聊聊多次赔付重疾险,有观点说“一个人一辈子能有多大概率生好几次大病?多次赔付的重疾险就是智商税”!

有意思,多次赔付的重疾险真是智商税吗?到底值不值得买?咱们一起来探究探究:

- 什么是多次赔付?

- 重疾多次赔付,真是智商税吗?

- 重疾单次vs多次,到底怎么选?

01 /

什么是多次赔付?

“多次赔付”从字面上理解,就是“能赔好几次”。简单来说,单次和多次,就是指重疾的理赔次数。

单次赔付重疾险——在保障期内,重疾只能理赔一次,理赔之后合同结束(重疾理赔次数=1次);

多次赔付重疾险——发生一次重疾理赔后,还能继续理赔,直到理赔次数用完,合同结束(重疾理赔次数≥2次)。

比如,老王得了癌症,如果老王买的是单次赔付重疾险,那么拿到癌症理赔款后合同结束,之后老王就没有保障了;而如果老王买的是多次赔付重疾险,拿到癌症理赔款后,合同还是有效,后面发生除癌症外的其他重疾,还能理赔。

1.1 多次赔付的2种类型

如表格所列,重疾多次赔付分2种情况。

第一种是不同重疾多次赔付。

比如,一款重疾险保100种重疾,赔付2次,那么第一次重疾理赔后,剩下99种重疾还有一次理赔机会。

除已经理赔过的重疾外,其他只要在合同内的重疾,都能继续理赔。

第二种是指定重疾多次赔付。

比如,针对癌症的,癌症多次赔付;针对心脑血管疾病的,心脑血管疾病多次赔付。

一般这种都是以附加险的形式出现,对于高发重疾,可以选择额外增加理赔机会。这种多次赔付,目的性非常明确,就是针对特定重疾。

02 /

重疾多次赔付,真是智商税吗?

聊下来,感觉多次赔付没毛病啊?为啥有人说它是智商税呢?问题在哪里?

到底是绣花枕头,还是真的有用?我们来分析看看。

首先,我的观点是,即使是多次赔付,2-3次足够了,超过3次确实没必要,除非是加量不加价,那反正咱也不亏不是。

所以,为了方便分析,接下来我们就以“赔2次”来展开分析。

2.1 一个人一辈子得2次重疾的概率高吗?

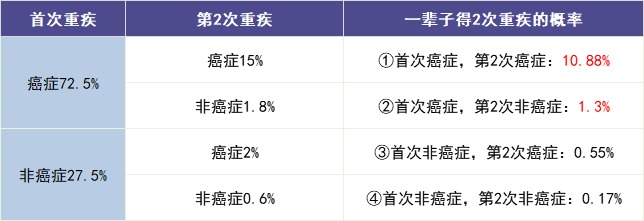

一个人一辈子生2次大病,排列组合一下无非是这么四种情况:

①首次癌症,第2次癌症;

②首次癌症,第2次非癌症;

③首次非癌症,第2次癌症;

④首次非癌症,第2次非癌症。

(PS:因为癌症是最高发的,占重疾理赔70%以上,所以为了便于分析,我们把重疾分为两类——癌症和非癌症。)

那以上4种情况,发生的概率有多少呢?可惜的是,我找了很久,没有找到能参考的权威数据。

不过,有一个来自香港保险关于首次和第二次重疾理赔占比的数据:

首次癌症理赔占比72.5% ,第二次癌症占比15%、非癌症占比1.8%;

首次非癌症理赔占比27.5%,第二次癌症占比2%、非癌症占比0.6%。

根据这个数据,我做了一张表格,算了一下上面列举的一辈子得2次重疾的4种情况对应的概率:

首先,对数据做下说明:这是一份理赔数据,所以癌症72.5%+非癌症27.5%刚好是100%。而实际中,并不是说人一辈子,不得癌症,就一定会得其他重疾,也有人一辈子不得重疾(虽然极少),但这两个加起来肯定不是100%,所以实际概率会略低于表格中算的。

从表格,可以看出:

- 第一次得癌症后,有16.8%的概率第2次得重疾(这个概率挺高,可能跟得了癌症后,身体各方面机能变差有关);

- 第一次得癌症后,还有15%的概率再次得癌症(说明癌症非常容易复发、转移、新发)

- 第一次非癌症,第二次得重疾的概率是2.6%(第一次不是癌症,第二次得重疾的概率总体不高);

- 一辈子得2次重疾的4种情况中,第①种情况概率最高为10.88%,②③④概率较低。

2.2 重疾多次赔付,到底有没有用?

有了数据参考后,接着我们就可以来看看重疾多次赔付,到底有没有用了。

这里我先说一下,一些多次赔付的重疾险是会分组的。什么意思呢?比如某款重疾险保100种大病,赔付2次,保险公司可能会把这100种大病分成6组,同一个组的重疾只能赔一次。

所以这里我们要分重疾分组和不分组,来讨论一辈子2次得重疾的④种情况下,到底买多次赔付能不能得到理赔:

我已经把结论整理成了表格,可以看到:

1)买重疾多次不分组:②③④都能赔,概率最高的①不能赔;

2)买重疾多次分组:如果分组不合理,可能4种情况一种都理赔不到,这也是很多人认为多次赔付是智商税的一个点;如果分组合理,②③④有可能理赔到的。

3)对于概率最高的第①种情况:不管是否分组都理赔不到,只有附加癌症二次赔付才能理赔到(不管分不分组,同种重疾都只能赔一次,而所有癌症都算同一种重疾);

4)重疾多次不分组附加癌症二次,是最强组合,4种情况全囊括,保障无死角,也就是说只要你第二次得重疾,就一定能理赔到。

分析下来,我相信大家心里也有答案了,说重疾多次赔付是智商税,这样的观点太片面了。

首先,从理赔数据上看,第2次得重疾确实有一定概率,特别是第一次得过癌症的,第二次得重疾的概率还不低。

其次,从理赔实用性上说,虽说概率最高的情况“第1次得癌,第2次还是癌”重疾多次不能理赔,但另外3种情况都可以理赔,只是概率相对比较低,并不是完全没有用处。

如果说花钱保障低概率事件,就是交了智商税,那跟买了保险没有发生理赔就是交了智商税这种牵强的逻辑有什么区别呢?

所以,多次赔付的重疾险到底值不值得买呢?

03 /

重疾单次vs多次,到底怎么选?

前面说了多次赔付的“实用性”,至于到底值不值得买,咱们得从价格角度来衡量衡量了。

我找了如意甘霖和健康保(多倍版),分别是单次赔付重疾险和多次赔付重疾险,来看看他们的价格差距:

可以看到,这两款重疾险总体保障上是差不多的,同样是30岁男性、买50万保额、保终身,单次赔付价格是5835元、多次赔付价格是6420元,一年就差了585块钱。

也就是说,每年只要多花585块钱,就能多一次重疾理赔机会,个人觉得从价格上来说,多次赔付还是值的,管它概率大小呢,花钱买个安心嘛,何况又不贵。

就拿信泰的首个择优理赔案例来看,当事人买的就是一个多次赔付的终身重疾险,脑中风后遗症理赔后,豁免了17万保费,保障还是继续。设身处地的想,对于已经生过大病的人,后面有保险和没有保险,心理上的安全感是差很多的。而如果是单次赔付,理赔后后面很难再买保险。

3.1 重疾单次or多次到底怎么选?

最后,重疾险多次赔付和单次赔付到底怎么选呢?

- 单次赔付

优势:价格相对便宜;

劣势:理赔后合同结束,后续很难买保险,失去保障。

- 多次赔付

优势:一次重疾理赔后,保障继续;保终身的话,一辈子有保障;

劣势:价格相对会高一点,同种或同组重疾只能理赔一次;

哪些人适合买多次赔付重疾险?

40岁以下年轻群体:相对来说人生还比较长,每年多花几百块把保障做的全面一点,没什么不好。毕竟我们买保险的目的,就是赌个万一,为不确定性买单,任何小概率都不应该忽略。

比如给孩子买、学生群体、30岁左右成家立业的年纪,40岁以下比较建议买多次赔付。

如果预算足够,建议买重疾多次赔付+癌症二次,这样保障全面无死角。附加癌症二次,一般也就是多个五六百块钱。

如果暂时预算不够,可以考虑重疾单次赔付+癌症二次这样的搭配。在预算有限的情况下,那我们就保住大概率的风险。

版权声明:部分文章内容或图片来源于网站,我们尊重作者的知识产权。如有侵犯,

请联系我们,我们会在第一时间删除。联系方式:dby@91duobaoyu.com

多保鱼

多保鱼